Der Marktkommentar der Spiekermann & CO AG mit einer aktuellen Einschätzung zu den Chancen und Risiken an den Anlagemärkten

Starke Preisbewegungen

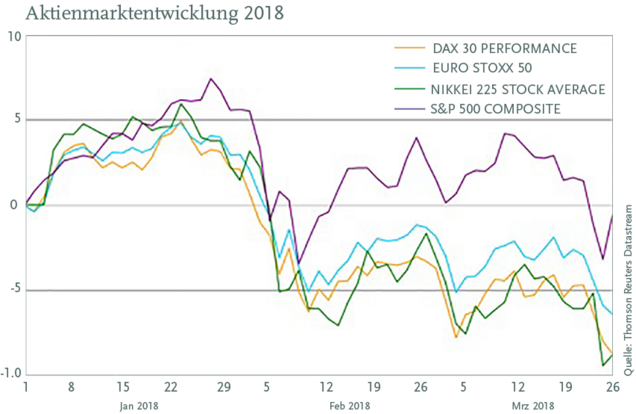

Die gute Börsenstimmung des Jahres 2017 fand im Januar zunächst ihre Fortsetzung. Motiviert durch die Unternehmenssteuerreform in den USA legten die Weltbörsen unter der Führung der USA zunächst eine positive Gangart an den Tag. Doch Anfang Februar schlug die Stimmung dann um und mündete in fallenden Aktiennotierungen weltweit. Die häufig gestellte Frage war natürlich, was den Kursrutsch überhaupt verursacht hat. Doch zu dieser Frage bedarf es zunächst einer Einschränkung: Es ist müßig, bei Preisbewegungen an den Finanzmärkten direkte Kausalitäten bestimmen zu wollen. Das wird der Komplexität der Märkte nicht gerecht. Es braucht immer ein Zusammenspiel mehrerer Faktoren – und Massenpsychologie – um eine stärkere Preisbewegung auszulösen.

Aktienmarktentwicklung 2018

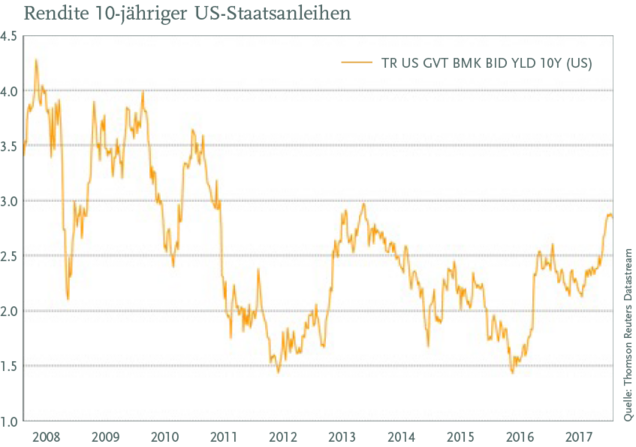

Die am meisten gehörte Begründung für die schwache Kursentwicklung ab Anfang Februar sind die steigenden Zinsen in den USA. Der Zinsanstieg ist in der Tat ausgeprägt: Die Rendite zehnjähriger US-Staatsanleihen (Treasury Notes) liegt derzeit knapp unter 3 Prozent und notiert damit auf dem höchsten Stand seit Anfang 2014. Am 21.03.2018 hat die US-Notenbank zudem wie erwartet den Leitzins, also den maßgeblichen Zinssatz für kurzfristige Zinsgeschäfte, um 0,25 Prozentpunkte auf eine Spanne von 1,50 bis 1,75 Prozent angehoben. Zugleich signalisierte die Fed, ihren Straffungskurs zumindest in diesem Jahr unverändert fortzuführen.

Rendite 10-jähriger US-Staatsanleihen

Interessant ist dabei die Feststellung, dass die US-Staatsanleihen schon seit Herbst 2017 stetig gestiegen sind, ohne dass dies Auswirkungen auf den Aktienmarkt hatte. Als unmittelbarer Auslöser für die Kurskorrektur an den Börsen gilt daher der am 2. Februar publizierte Arbeitsmarktbericht in den USA, der eine höhere Lohninflation als erwartet anzeigte. Dieses Thema dürfte uns in den kommenden Monaten noch weiter beschäftigen, denn die Zeichen für steigende Löhne in den USA verdichten sich. Steigende Löhne gehen mit einer Verschiebung von Teilen der Unternehmensgewinne auf den Lohnsektor einher. Steigende Inflationserwartungen und steigende Zinsen haben also die Entwicklung an den Börsen beeinträchtigt.

Doch ist das alles? Nein. Auch neue Konstruktionen haben in der Korrektur eine Rolle gespielt. Problematisch waren speziell die Geschäfte auf eine weiter abnehmende Schwankungsbreite am Aktienmarkt, die teilweise mit Fremdmitteln unterlegt wurden. „Finanz-Ingenieure“ haben in den vergangenen Jahren spezielle Wertpapiere gebaut. Immer wieder kamen neue Produkte auf den Markt, mit denen Anleger von steigender oder fallender Schwankung an den Märkten profitieren können. Sie lassen sich so einfach wie Aktien handeln, sind aber wesentlich riskanter. Aus einer obskuren Nische heraus wurden diese Produkte zuletzt zu einer der populärsten Anlageklassen an der Wall Street. Als dann auf einmal die im Fachjargon als Volatilität bezeichnete Schwankung stark anstieg, wurden diese Geschäfte nahezu wertlos. Diese Geschäfte haben dann die kurzfristige Börsenentwicklung verstärkt. Der Volatilitätsindex VIX gibt die vom Markt erwartete kurzfristige Schwankungsintensität auf den amerikanischen Index S&P 500 in Prozentpunkten an.

Kurzfristig zu erwartende Schwankungsintensität des S&P 500

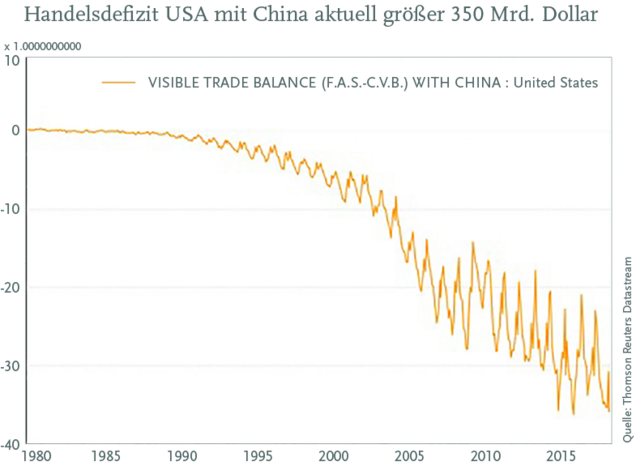

Die Entwicklung dieser Geschäfte zeigt einmal mehr, dass es langfristig weiterhin sinnvoll ist, wie die Spiekermann & CO AG auf einfache und verständliche Depotbausteine zu setzen. Große Überraschungen sollten damit ausgeschlossen werden können. In den letzten Märzwochen haben die Märkte dann noch ein neues Reizthema gefunden. Ein möglicher Handelskrieg ausgehend von den USA sorgte für Nervosität unter den Anlegern. Der eigentliche Adressat einer möglicherweise verschärften US-Zollpolitik ist China. Das Handelsdefizit mit der Volksrepublik ist den USA schon lange ein Dorn im Auge. Über 350 Mrd. US-$ betrug die Differenz zwischen Einfuhren und Ausfuhren im vergangenen Jahr (siehe Grafik). Im Kern geht es dabei allerdings nicht um Stahlexporte, sondern um Technologietransfer. So schrieb es zumindest der Harvardökonom Martin Feldstein vor Kurzem in der „Finanz und Wirtschaft“. Die Chinesen betrieben demnach eine subtile Form von Technologiediebstahl, indem sie US-Konzernen nur Marktzugang gewährten, wenn sie ihre Technologie zur Verfügung stellen. Welche Ausprägung die angedrohten Maßnahmen haben werden und welche Auswirkungen damit verbunden sind, ist aktuell noch nicht zu beurteilen.

Handelsdefizit USA mit China aktuell größer 350 Mrd. Dollar

Fazit:

Für die Spiekermann & CO AG bleiben Aktien daher auf langfristige Sicht weiterhin erste Wahl. In der aktuellen Marktphase jedoch macht es Sinn, den langfristigen Basisbausteinen eine flexible Komponente hinzuzufügen, die in der Lage ist, auf Chancen zu reagieren. Strategische Liquidität im Rahmen einer Quotensteuerung sollte daher in den nächsten Jahren ein ergänzender Depotbaustein sein, auch weil die Notenbanken versuchen werden, Liquidität dem Finanzsystem wieder zu entziehen. Mögliche Korrekturen bieten dann immer wieder Chancen, die Aktienquote antizyklisch anzupassen. Des Weiteren ist aufgrund der unterschiedlichen Bewertungen an den Aktienmärkten eine globale Streuung inklusive der Schwellenländer und Japan sinnvoll. In ein gut diversifiziertes Vermögen gehört auch Gold als attraktiv bewerteter Inflationsschutz.

Neu im Einsatz: Analysetool „Starmine“ von Thomson Reuters

Mit dem Inkrafttreten der EU-Finanzmarktrichtlinie MiFID II am 3. Januar 2018 haben sich die Regeln für die Bereitstellung von Research-Dienstleistungen grundlegend geändert. Die Bereitstellung von Analysen ist nun zwingend mit einem Preis zu versehen und darf nicht mehr kostenlos erfolgen. Bisher haben die meisten Banken ihr Research kostenlos zur Verfügung gestellt. Bankenunabhängige Anbieter verlangen bereits seit Jahren Geld für ihr Research, können daher aber auch mit ihrer Unabhängigkeit versichern, dass es keine Interessenkonflikte gibt. Für die Spiekermann & CO AG bilden bankenunabhängige „Analysepartner“ ein wichtiges Netzwerk. Seit 2018 setzen wir ein neues unabhängiges Analysetool ein. Das „Starmine“-Programm von Thomson Reuters bietet einen Ansatz, der sich seit über 16 Jahren einen Namen gemacht hat. Der Schlüssel des Starmine-Ansatzes liegt in der Erstellung klarer Modelle für die Schaffung einer profitablen Aktienauswahl und der Beurteilung von Kredit- und Staatsrisiken. Die Analysemodelle beinhalten unterschiedliche Ansätze für die Bewertung der Bilanzqualität von Unternehmen sowie Modelle, die das Verhalten unterschiedlicher Marktteilnehmer analysieren. Neben weiteren Quellen wie dem unabhängigen Anbieter von volkswirtschaftlicher Analyse ECR aus den Niederlanden und dem UBS-Wealth Management sollte uns das Starmine-Tool eine noch tiefere Analyse von Aktien- und Rentenmärkten erlauben.

Nichts verpassen mit unserem Online-Newsletter

Verpassen Sie keine wichtigen Informationen der Branche oder/und zu unseren Veranstaltungen.