Der Marktkommentar der Spiekermann & CO AG mit einer aktuellen Einschätzung zu den Chancen und Risiken an den Anlagemärkten

Politik und Notenbanken weiterhin im Fokus

Steigende Schulden, Alterung der Bevölkerung und schwaches Wachstum sind Probleme, die hauptsächlich die westliche Welt noch sehr lange begleiten werden. Insbesondere die immer stärkere Überschuldung wird ein zentrales globales Thema bleiben. Nun sind Schulden nicht per se schlecht. Sofern sie Investitionen in den Kapitalstock finanzieren, sind sie nützlich und erhöhen dauerhaft die Produktivität. Von ökonomisch zweifelhaftem Nutzen sind dagegen Schulden, die laufenden Konsum finanzieren oder die für den Kauf bereits bestehender Vermögenswerte benutzt werden. Doch genau dieser Anteil ist es, der in den letzten Jahren, ja Jahrzehnten, kräftig zugelegt hat.

Wie in 2016 werden die Märkte daher durch diese langfristigen Trends und durch die daraus folgenden geldpolitischen Maßnahmen der Zentralbanken begleitet. Zudem sollten wir nicht vergessen, dass nicht allein die Notenbanken und Politiker auf die weltweiten wirtschaftlichen Herausforderungen einwirken, sondern auch die wahlberechtigte Bevölkerung. Und die neigt immer mehr zu radikalen Lösungen. Die Fragen für Anleger sind damit vielschichtiger geworden. Wird eine Zentralbank, die den heimischen Markt für festverzinsliche Wertpapiere bereits verzerrt hat, angesichts eines weiterhin schleppenden Wachstums die bisherigen Maßnahmen weiter fortführen oder beenden? Werden Wähler angesichts der harten Konkurrenz aus anderen Ländern den Status quo bestätigen oder eher zu Protektionismus neigen? Die Antworten auf diese und andere Fragen werden künftig einen stärkeren Einfluss auf die Vermögenswerte haben.

Für am wahrscheinlichsten halten wir es, dass die Zentralbanken in den USA und Europa auch künftig im Zweifel eher eine zu lockere Geldpolitik verfolgen werden, selbst wenn dies eine höhere Inflation auslöst. Das Verhalten der Zentralbanken seit der Finanzkrise deutet darauf hin, dass Wachstum, Beschäftigung und kurzfristige Unterstützung für die Wirtschaft deutlich Vorrang haben gegenüber Bedenken im Hinblick auf die langfristigen Folgen solcher Maßnahmen.

In welche Richtung sich die Politik entwickeln wird, bleibt auch 2017 der größte Unsicherheitsfaktor. Der Brexit und die Wahl Donald Trumps haben gezeigt, wie instabil die politische „Mitte“ ist. Es ist zu bedenken, dass die wichtigsten Anreize für Politiker Wahlerfolge und eine hohe Beliebtheit sind – nicht das Wachstum des Bruttoinlandsproduktes (BIP) oder der Unternehmensgewinne. Vor diesem Hintergrund werden die Marktteilnehmer den Einfluss von Trumps Wahl auf die Märkte, den immer komplexeren Brexit-Prozess in Großbritannien, die Wahlen in Frankreich und Deutschland und den weltweit zunehmenden Trend zum Protektionismus sehr genau beobachten. Um mit dieser politischen Unsicherheit umzugehen, sollte man sein Vermögen über Länder und Regionen hinweg verteilen, damit man den geldpolitischen Experimenten einzelner Länder nicht zu stark ausgesetzt ist.

Und an den Börsen? Wer will denn schon Trübsal blasen? Die Börsianer sicher nicht. Denn es scheint, als könne im Moment nichts den Aktienmärkten etwas anhaben – weder überraschende politische Ereignisse, noch der starke Dollar oder die mittlerweile steigenden Langfristzinsen. Nachdem die Aktienmärkte zum Jahresstart in 2016 mit einem hohen zweistelligen Kursminus notierten, endete das Jahr mit einem auskömmlichen Plus. „Wir könnten eine Invasion von Außerirdischen erleben, und es würde die Aktienmärkte nicht kümmern“, meinte vor kurzem Albert Edwards, Stratege der französischen Bank Société Générale.

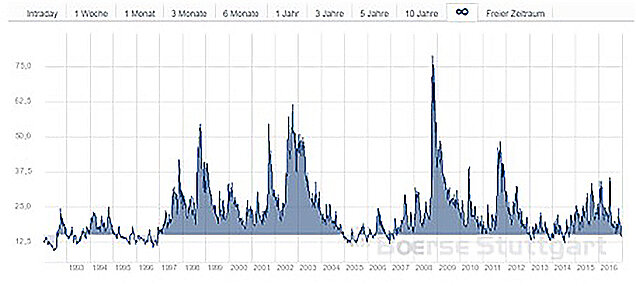

Dieser positive Gemütszustand schlägt sich auch in den Stimmungsindikatoren nieder. Stimmungsindikatoren werden gewöhnlich als Kontraindikatoren verwendet – sind die Anleger sorglos, ist das ein Warnsignal, sind sie hingegen besorgt, wird das als positiv gewertet. Einige Stimmungsindikatoren zeichnen derzeit ein Bild zunehmend risikofreudiger Börsianer. Als Beispiel ist hier der V-DAX zu nennen. Kurz beschrieben drückt dieser Indikator die vom „Markt“ erwartete Schwankungsbreite im DAX aus. Der aktuelle Wert von 14 zeugt von einer geringen Sorge um die Kursentwicklung der nächsten Monate (siehe Grafik).

V-DAX seit 1992

Dieser und andere Stimmungsindikatoren sollten aber nicht Ausfluss auf langfristige strategische Aktieninvestments haben, sondern können genutzt werden, um die taktische, also die kurz- bis mittelfristige Aktienquote antizyklisch anzupassen. In unseren beiden Investmentfonds haben wir dieses taktische Element Anfang 2016 eingeführt. Ende 2016 haben wir in beiden Fonds die Gesamtaktienquote auf 70 % des maximal Möglichen reduziert. Bei fallenden Kursen auf vorher genau definierten Marken werden wir diese Quote wieder erhöhen.

Die positive Stimmung an den Aktienmärkten hatte einen negativen Einfluss auf den Goldpreis. War die Entwicklung bis Mitte des Jahres noch sehr positiv, hat das gelbe Metall einen Großteil seiner Gewinne wieder eingebüßt. In den Medien wird argumentiert, dass die Opportunitätskosten von Goldanlagen aufgrund der veränderten Zinserwartungen gestiegen sind. Wir halten Gold dagegen unverändert für ein sehr sinnvolles langfristiges Investment, da es eine nicht beliebig reproduzierbare Währung repräsentiert, ein vergleichsweise gering korreliertes Asset ist und sich historisch sowohl bei Deflation als auch hoher Inflation als Anlage bewährt hat. Im Stiftungsfonds Spiekermann & CO ist Gold daher mit 5 % gewichtet, im offensiveren Spiekermann & CO Strategie I sind Goldminenaktien mit 8 % gewichtet.

Bleibt noch eine der wichtigsten Fragen für 2017, und zwar die der Zinsentwicklung. Seit mittlerweile über drei Jahrzehnten sehen wir nun fallende Zinsen in den Industrienationen. In 2016 hat sich dieser Trend nicht fortgesetzt. Insbesondere amerikanische Staatsanleihen haben in den letzten Monaten deutlich an Wert verloren bzw. die langfristigen Zinsen haben zugelegt.

10-jährige Staatsanleihe USA: Entwicklung der Rendite

Das liegt zum einen an der veränderten Markterwartung zur Rückkehr der Inflation. Zum anderen entfällt die preissenkende Wirkung des tiefen Ölpreises. Da das Öl schon vor einem Jahr billig war, entfällt der Basiseffekt. Deshalb ist es durchaus möglich, dass in den kommenden Monaten höhere Inflationsraten gemeldet werden. Gleichwohl gibt es auch Gründe, die gegen eine nachhaltige Zinswende/Inflationswende sprechen. Der Anstieg der Zinsen könnte zu einer Abschwächung der Wirtschaft führen, der starke US-Dollar könnte den Druck auf die Schwellenländer erhöhen, die stark in US-$ verschuldet sind. Des Weiteren muss China die eigene Wirtschaft über Exporte stärken, was niedrigere Preise in die Welt leiten würde (Export von Deflation). Und letztlich sind die grundlegenden Probleme von schrumpfenden Erwerbsbevölkerungen und schwachem Produktivitätswachstum in der westlichen Welt ungelöst.

Vor diesem Hintergrund wird das Renten- bzw. Zinsmanagement immer herausfordernder. Die Kurse der festverzinslichen Wertpapiere werden künftig größeren Schwankungen ausgesetzt sein, da der „Kampf“ zwischen Inflation und Deflation die Preise immer wieder deutlich beeinflussen wird. Unter diesen schwierigen Rahmenbedingungen bleibt die Steuerung der durchschnittlichen Laufzeit von festverzinslichen Wertpapieren (Duration) ein wichtiger Erfolgsbaustein. Im Stiftungsfonds Spiekermann & CO setzen wir dieses Steuerungsinstrument aktiv ein.

Fazit:

Die Ausgangslage für die nächsten Jahre muss klar formuliert werden. Nach einem fast vierzigjährigen Kreditboom lastet auf der Weltwirtschaft heute der größte Schuldenberg aller Zeiten. Das führt zur zwingenden Erkenntnis, dass der Schuldenüberhang irgendwann abgebaut werden muss. Die verschiedenen Szenarien für den Schuldenabbau sind alle mit Risiken und Nebenwirkungen verbunden. Die Kapitalmärkte begeben sich dabei sogar in unbekanntes Territorium. Übergeordnet über alle Geldanlagen gibt es daher den risikolosen Zins nicht mehr. Inflation als Risiko für Geldwerte, steigende Zinsen als Risiko für Immobilienpreise – für die Zukunft ist vieles möglich. Zudem ist jede Anlageklasse Zyklen unterworfen und gerade dann, wenn man den Eindruck hat, ein Anlagegut kann seine Preisrichtung gar nicht mehr ändern, kann die größte Gefahr lauern. Folglich wird es für jeden Anleger wichtig, sein Vermögen sinnvoll und effektiv zu verteilen, um sich gegen einseitige Risiken abzusichern. Auf dem Fundament dieser Diversifikation sehen wir unsere Aufgabe, die sich immer wieder ergebenden Chancen am Markt zu identifizieren und in unseren Vermögensverwaltungen umzusetzen.

Nichts verpassen mit unserem Online-Newsletter

Verpassen Sie keine wichtigen Informationen der Branche oder/und zu unseren Veranstaltungen.