Der Marktkommentar der Spiekermann & CO AG mit einer aktuellen Einschätzung zu den Chancen und Risiken an den Anlagemärkten

Deutlich verbesserte Chancen

bei Aktien, Gold(-Minen) und Unternehmensanleihen

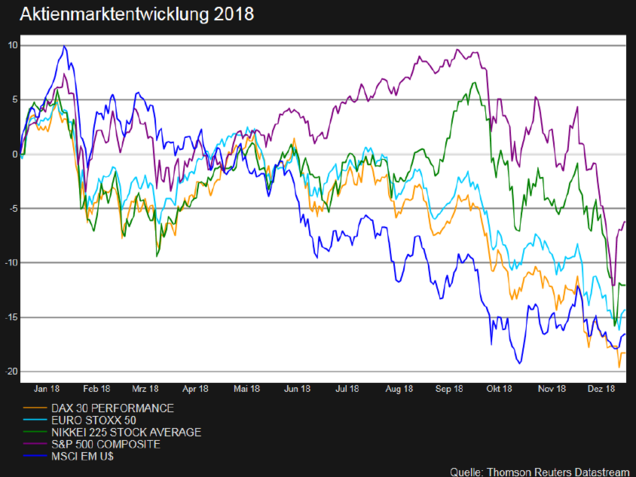

Das Anlagejahr 2018 war ein historisch schwieriges, da sowohl der Großteil der Aktien- als auch der Anleihe- und Rohstoffmärkte teils deutlich an Wert verloren hat. Man muss schon bis in die 1970er Jahre zurückgehen, um auf vergleichbare Börsenphasen zu treffen. Die Grafik zeigt die Entwicklung der wichtigsten Aktienmärkte im Überblick. Die relativ schwache Entwicklung des DAX hat verschiedene Gründe, ein wesentlicher ist die überdurchschnittliche Abhängigkeit vom globalen Handel, insbesondere mit den Schwellenländern.

Aktienmarktentwicklung 2018

Vom Hoch des DAX bei 13.559 Punkten im Januar bis zum Dezembertief bei knapp unter 10.300 Punkten stand ein Kursabschlag von ca. 24% zu Buche. Das ist auch im historischen Vergleich ein kräftiger Einbruch. Eine Auswertung der Landesbank Baden- Württemberg zeigt: Der DAX hat seit seinem Start im Jahr 1988 insgesamt zweiundzwanzigmal mehr als 10% an Wert verloren. Im Schnitt fielen die Kurse dabei um 22,5%. Rechnet man die drei ganz großen Abstürze – Internetcrash, Finanzkrise, Eurokrise – aus der Statistik heraus, liegt der durchschnittliche Kursverlust bei 17,3%. Somit ist die Korrektur rein statistisch sehr weit fortgeschritten. Die Gründe für die negative Kursentwicklung sind dabei schnell gefunden. Schwächere Konjunkturdaten, der Handelskrieg zwischen den USA und China, die zunehmende politische Unsicherheit in Europa und selbst die niedrigen Pegelstände einiger Flüsse belasteten die Börsen. Die konjunkturelle Abschwächung ist dabei in der Realwirtschaft und vor allem in der Investitionsgüterindustrie angekommen. Es ist allerdings davon auszugehen, dass die wirtschaftliche Abkühlung bei vielen Unternehmen, gerade aus dem Industriesektor, zu einem großen Teil in den Aktienkursen eingepreist ist. Bei einem für 2019 vom Internationalen Währungsfonds erwarteten Weltwirtschaftswachstum von 3,5% (trotz Zöllen) erscheinen diese Kursabschläge allerdings übertrieben.

Der schwelende Handelskonflikt lastet noch zusätzlich auf den Märkten. Die Europäer sind dabei viel abhängiger von den Geschäften mit den Schwellenländern als die Amerikaner. Rund 30 Prozent der Einnahmen der europäischen Konzerne kommen aus diesen Ländern, bei den US-Konzernen sind es nur 15 Prozent. Die indirekten Folgen des schwelenden Konflikts zwischen den USA und China sind also nicht von der Hand zu weisen. Gleichwohl sollte nicht unterschätzt werden, dass für beide Seiten eine baldige Einigung sinnvoll wäre, da beide Volkswirtschaften mittlerweile sehr stark miteinander verzahnt sind. Und auch beim Streit zwischen der EU und Italien und beim Brexit kann es positive Überraschungen geben, die bei einem guten Ausgang zu einer Erleichterungsrally führen werden.

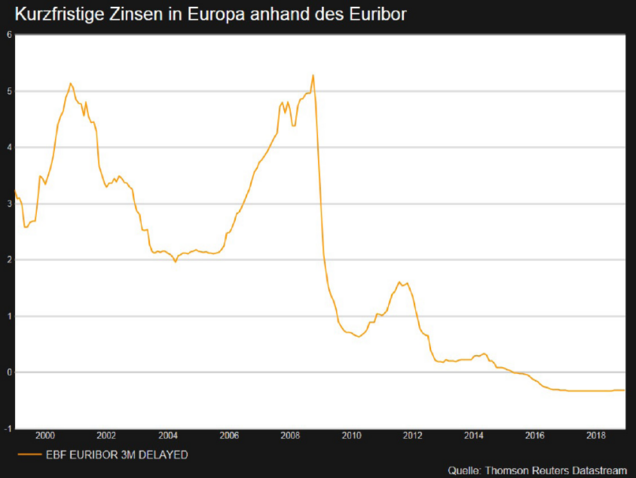

Die derzeit oft diskutierten Vergleiche mit ähnlichen Marktsituationen in der Vergangenheit weisen einen wesentlichen Unterschied auf: Im Jahr 2000 und in 2008 konnten Anleger bei Marktbewegungen schnell wechseln zwischen Aktien und gut verzinster Liquidität und damit eine auskömmliche Rendite erwirtschaften. Die Grafik zeigt die Entwicklung des Euribor, dabei handelt sich um einen der wichtigsten kurzfristigen Zinssätze in Europa.

Kurzfristige Zinsen in Europa anhand des Euribor

Doch wie ist die aktuelle Situation einzuschätzen? Angesichts niedriger Zinsen bzw. keiner Zinsen für Liquidität in Europa ist eine auskömmliche Gesamtrendite, die als Ersatz für Aktienerträge dienen kann, mit klassischen kurzfristigen Zinsanlagen nicht

mehr erzielbar. Heute haben Aktien damit eine wesentlich wichtigere strategische Funktion im Depot.

Die aktuelle Marktphase ist überwiegend von Emotionen getrieben, fundamentale Bewertungen rücken dabei in den Hintergrund. Geht es um Gefühle, schwanken die meiste Börsenteilnehmer oft zwischen Gier und Angst. Getrieben von diesen Extremen, bewegen sich die Kurse in unterschiedlich langen Zeiträumen nach oben oder unten. Laut dem US-Ökonom Robert Shiller sind nur 20% der Kursbewegungen fundamental erklärbar. Der Rest ist Psyche. Dass die Anlegerstimmung die Börse derart beeinflusst, hat einen wesentlichen Grund: Menschen neigen dazu, Entwicklungen aus der Vergangenheit fortzuschreiben, und bewegen sich lieber in der Masse, als abseits zu stehen. Dabei haben auch Börsennachrichten Risiken und Nebenwirkungen. Das tägliche Bombardement von Meldungen verengt den Blick auf den Moment. Der kurze Betrachtungszeitraum lässt die Kursschwankungen extremer erscheinen und verleitet zu Panikverkäufen, die von den Fluchtinstinkten des Gehirns gesteuert werden. Dabei sind

Kursrücksetzer wie in 2018 nichts Ungewöhnliches. In hektischen Börsenphasen kann daher eine Informationsdiät für das eigene Vermögen durchaus gesund sein.

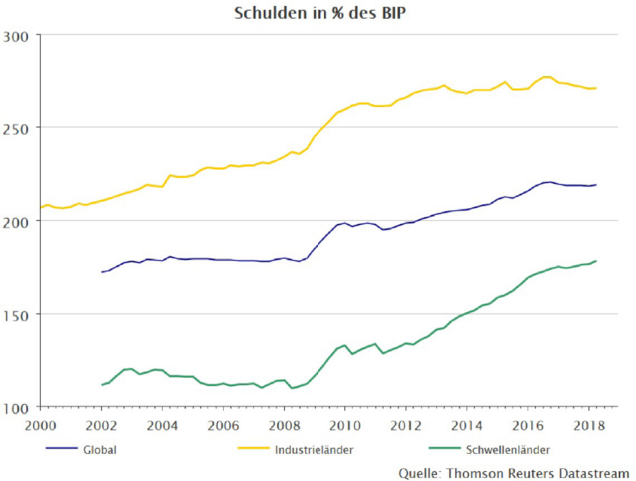

Losgelöst von den kurzfristigen Entwicklungen erscheint eine sorgfältige Analyse der fundamentalen volkswirtschaftlichen Situation notwendig, um langfristig die richtigen Schlüsse für die einzelnen Anlageklassen treffen zu können. Zentraler Punkt ist dabei der riesige Schuldenberg.

Schulden in Prozent des BIP

Die globale Verschuldung steigt seit Jahren weiter an. In 2018 hat sie mit über 250 Bio. $ einen neuen Höchststand erreicht. Insbesondere die westliche Welt wird daher weiterhin mit sehr niedrigen Zinsen leben müssen, da deutlich steigende Zinsen für viele Staaten eine zu hohe Zinslast bedeuten würden. Die Zinsen dürften dabei über lange Zeit unter der Inflationsrate bleiben, da nur so ein Schuldenabbau der Staatshaushalte möglich ist. Der Staat profitiert von Inflation dadurch, dass sich seine Position gegenüber den Gläubigern verbessert. Da die Inflation eins zu eins auf die Steuereinnahmen des Staates durchschlägt, erhöht sie diese nominal. Wenn auf der anderen Seite die Zinsen, die der Staat für seine ausstehenden Anleihen zahlen muss nicht im selben Maße steigen, verbessert sich seine Haushaltsposition deutlich. Bei einer so gewaltigen Verschuldung wie jetzt werden die Notenbanken und die Politik nach unserer Erwartung schlicht und einfach keine nennenswerte Wachstumsabnahme dulden. Uns würde es jedenfalls nicht wundern, wenn der Westen sogar so weit ginge, noch viele Jahre steigende Inflation und niedrige Zinsen zu tolerieren, bevor man die nächste Rezession zulassen muss.

Am Aktienmarkt sollte man daher auch wieder auf die Chancen schauen. Infolge der Verkaufswelle seit Anfang Oktober notieren globale Aktien jetzt mit einem Abschlag von rund 15% zu ihrem durchschnittlichen Kurs-Gewinn-Verhältnis der letzten dreiJahrzehnte. Einige Aktienpreise sind nur noch durch die Erwartung einer schweren Rezession zu rechtfertigen. Die weltweite Konjunktur ist jedoch robuster als es die kurzfristige Betrachtung wiedergibt und die US-Notenbank hat bereits signalisiert, behutsamer mit künftigen Zinserhöhungen umzugehen. In den nächsten Wochen und Monaten werden zwar die News zum Handelsstreit der wichtigste Richtungsgeber sein, aber das Gute daran ist, dass die USA und auch ihr Präsident Donald Trump gemerkt haben, dass ihre Wirtschaft nicht unverwundbar ist.

Führt man diese generellen Überlegungen weiter, dürfte auch die seit sieben Jahren andauernde Streckfolter bei Gold bald dem überfälligen Ende entgegen gehen. Strukturell tiefe Zinsen und eine Politik, die mit hoher Wahrscheinlichkeit in Zukunft Inflation zur Reduzierung der Staatsschulden dulden wird, bilden den perfekten Nährboden für einen steigenden Goldpreis. Des Weiteren dürften dann auch die Goldminenaktien ihr verdientes Comeback feiern. Die meisten Unternehmen dieser Branche haben ihre Bilanzen in den letzten Jahren erheblich verbessert, indem sie ihre Schulden deutlich reduziert haben. Ein Aufwärtsschub beim Goldpreis dürfte somit die Margen deutlich steigen lassen. Die Grafik zeigt den HUI-Gold-Index. Dieser ist ein in US-Dollar gehandelter Aktienindex von internationalen Goldproduzenten und hauptsächlich Gold fördernden Bergbauunternehmen. BUGS ist die Abkürzung für Basket of Unhedged Gold Stocks (Aktienkorb von Goldunternehmen, die sich nicht mit Vorwärtsverkäufen abgesichert haben). Eine Investition über einen breit gestreuten Fonds sollte ein historisch gutes Chance-Risikoverhältnis aufweisen.

HUI Gold Index

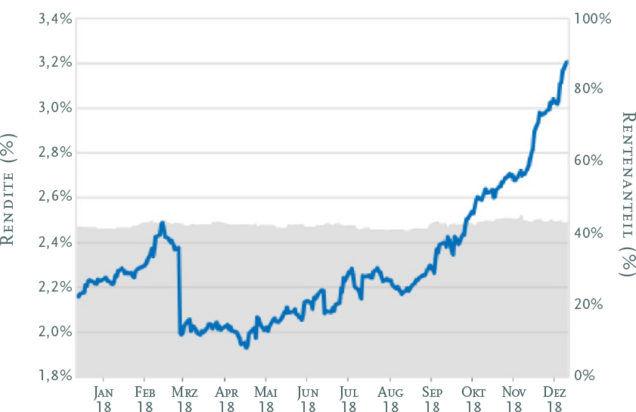

Und selbst am Zinsmarkt gibt es wieder Chancen und zwar bei Unternehmensanleihen. Aufgrund der wirtschaftlichen Abschwächung sind die Zinsunterschiede, die sogenannten Spreads, zwischen Staatsanleihen und Unternehmensanleihen wieder deutlich gestiegen. Das hat in 2018 zu Kursverlusten der Unternehmensanleihen geführt. Die Renditen für die Zukunft sind auf dem aktuellen Niveau aber eben auch höher geworden. Der folgende Chart zeigt beispielsweise die Entwicklungen der künftigen jährlichen Renditen aller Unternehmensanleihen in unserem Stiftungsfonds Spiekermann & CO. Die aktuelle Rendite liegt bei 3,2%.

Durchschnittliche Rendite pro Jahr der Anleihen im Stiftungsfonds Spiekermann & CO

Kryptowinter

Keine Chancen sehen wir nach wie vor am Markt für Kryptowährungen. Das Jahr 2018 war für die Anhänger dieser virtuellen Währungen ein Jahr des Erwachens. Bitcoin, Ethereum oder Ripple verloren zwischen 80 und 95% an Wert. Die Spiekermann & CO AG hat konsequent von den Kryptowährungen abgeraten. Was sich im Rückblick so einfach liest, war in den Momenten, in denen man mit den Anfragen konfrontiert wurde, alles andere als leicht. Viele Anleger waren im Bitcoin-Fieber. Man wollte mitverdienen und hatte Angst, etwas zu verpassen.

Kurs USD zu Bitcoin

Bitcoin, die erste und weiterhin wichtigste Kryptowährung, entwickelt sich nicht weiter. Sie ist immer noch kein gutes Zahlungsmittel. Sie verschlingt weiter Unmengen an Energie. Sie ist und bleibt vor allem eines – ein Spekulationsobjekt. Die meisten dieser neuen Währungen haben keinerlei messbaren wirtschaftlichen Nutzen, nicht einmal eine wirkliche Funktion, außer eben der Spekulation. Der fundamentale Wert ist daher gleich null. Selbst die Blockchain, vereinfacht ausgedrückt eine erweiterbare Liste von Datensätzen, die als Basis der Bitcoins geschaffen wurde, aber längst losgelöst davon einsetzbar ist, kommt bisher kaum über Pilotprojekte oder sehr begrenzte Einsatzfelder hinaus. Die Blockchain dürfte gleichwohl überleben, auch wenn sich längst zeigt, dass sie kein Zaubermittel ist. Es handelt sich einfach um eine besondere Art von Software, die bestimmte Vor- und Nachteile hat. Sie eignet sich gut, um Vorgänge mit mehreren Beteiligten fälschungssicher und einheitlich zu registrieren, etwa in der Handelsfinanzierung oder als Grundstückskataster. Sie ist schwächer in puncto Schnelligkeit und Kosten, weil die Abstimmung unter den verteilten Softwarepaketen Zeit braucht.

Auf längere Sicht ist es wahrscheinlich, dass Notenbanken als Alternative zum Bargeld eigenes Krypto-Cash schaffen. Bisher ist das vor allem in Schweden ein Thema. Weil es möglicherweise Probleme für den Bankensektor mit sich bringt, sind die meisten Notenbanken jedoch noch zurückhaltend. Außerdem ist es fraglich, ob man diese Art von Cash wirklich benötigt. Am Ende überleben Kryptowährungen so vielleicht als Zentralbankgeld, allerdings nicht, wie ursprünglich geplant, als Alternative.

Fazit: Aktionismus vermeiden und Ruhe bewahren

In Anbetracht der Kursentwicklung in den vergangenen Monaten ist dies leichter gesagt als getan. Allerdings ist gerade in Zeiten wie diesen ein kühler Kopf gefragt. Viele der aktuellen Probleme haben uns schon lange begleitet und werden uns noch lange begleiten. Die strukturell hohen Schulden lassen dabei jedoch keine Zinswende, die den Namen verdient, zu. Aktien bleiben daher langfristig die attraktivste Anlageform. Ein breit aufgestelltes Depot sollte je nach Risikoneigung aus Aktien, Unternehmensanleihen und Gold bestehen. Neben langfristigen Substanzanlagen, kann ein flexibler Bestandteil helfen, kurzfristige Opportunitäten zu nutzen. Die Spiekermann & CO AG hat insbesondere in den letzten Monaten die strategische Liquidität genutzt, um die Aktienquote zu erhöhen.

Nichts verpassen mit unserem Online-Newsletter

Verpassen Sie keine wichtigen Informationen der Branche oder/und zu unseren Veranstaltungen.